お世話になっております。梅岡さんがインボイスを登録するべきか、そうでないかについてのご案内です。

結論から言いますと、「今はまだ登録するべきではない」ということです。

その内容について試算もしていますので、下記をご覧ください。

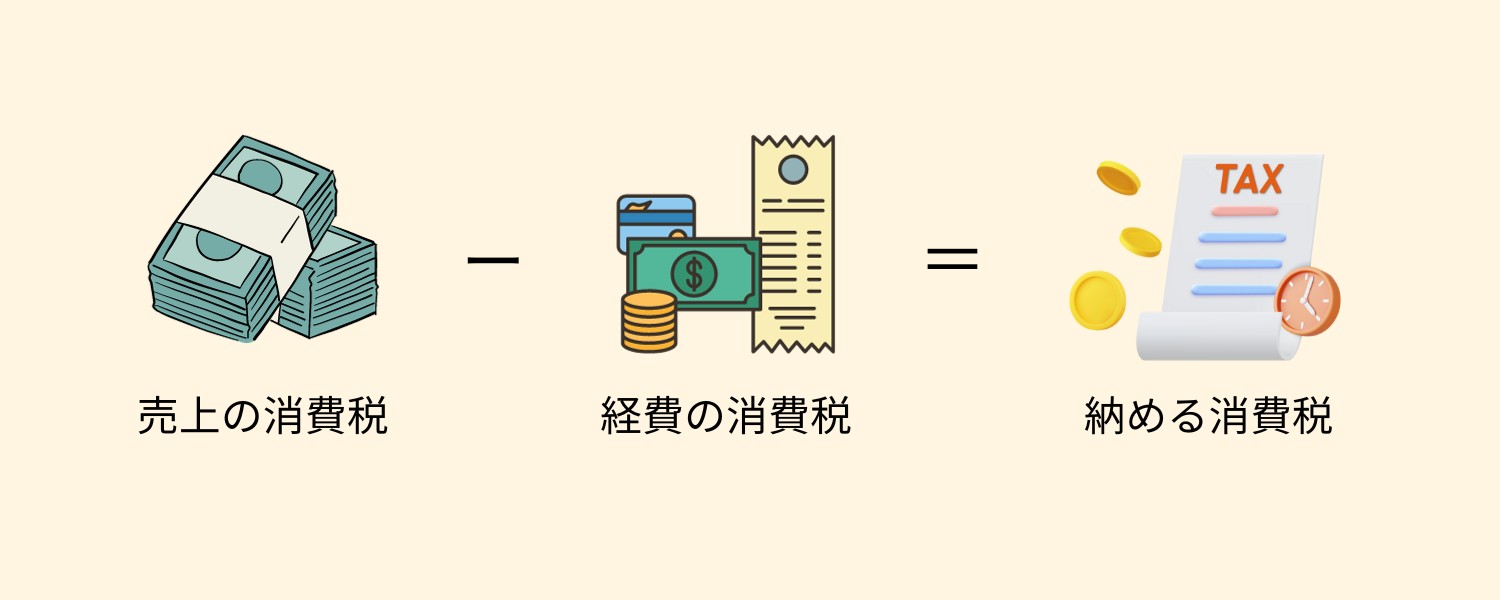

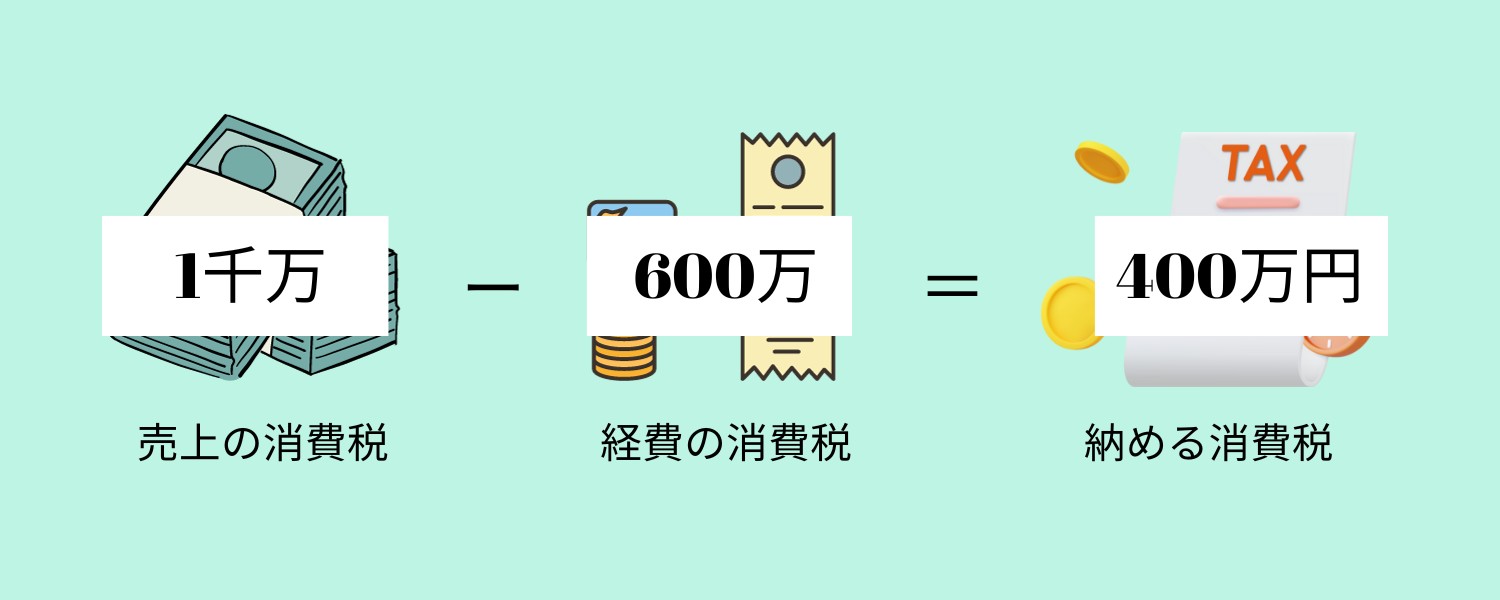

納める消費税の仕組み

「売り上げの消費税」・・・取引先から受け取るお金には、すでに消費税が含まれています。

「経費の消費税」・・・経費になったものに対して、梅岡さんはすでに10%の消費税を払っています。

すでに経費である程度の消費税を払っているので、売上の消費税からそれを引くことで、納める消費税となります。

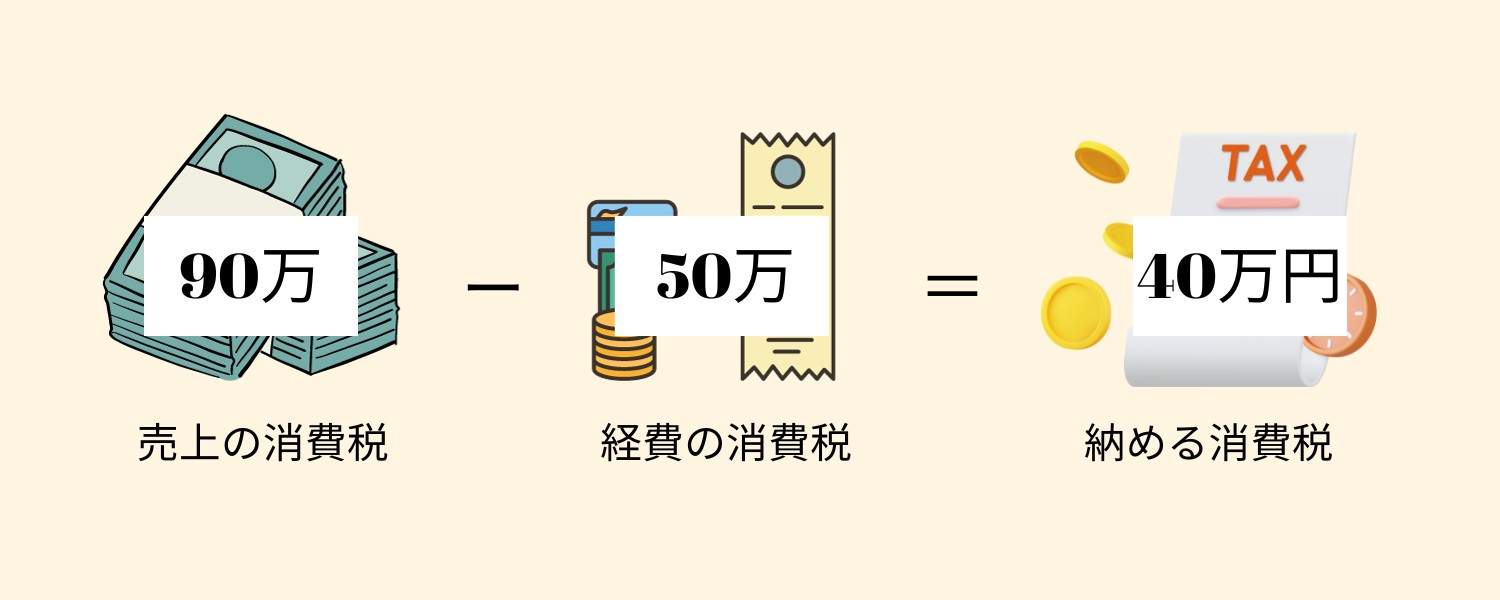

例えば

梅岡さんの昨年の売り上げが⇩だとします。

| 売上 | 990万円 |

| 経費 | 550万円 |

そうすると、消費税は10%なので、売上の消費税は90万円、経費の消費税は50万円となります。

よって、その年に納める消費税は40万円となります。

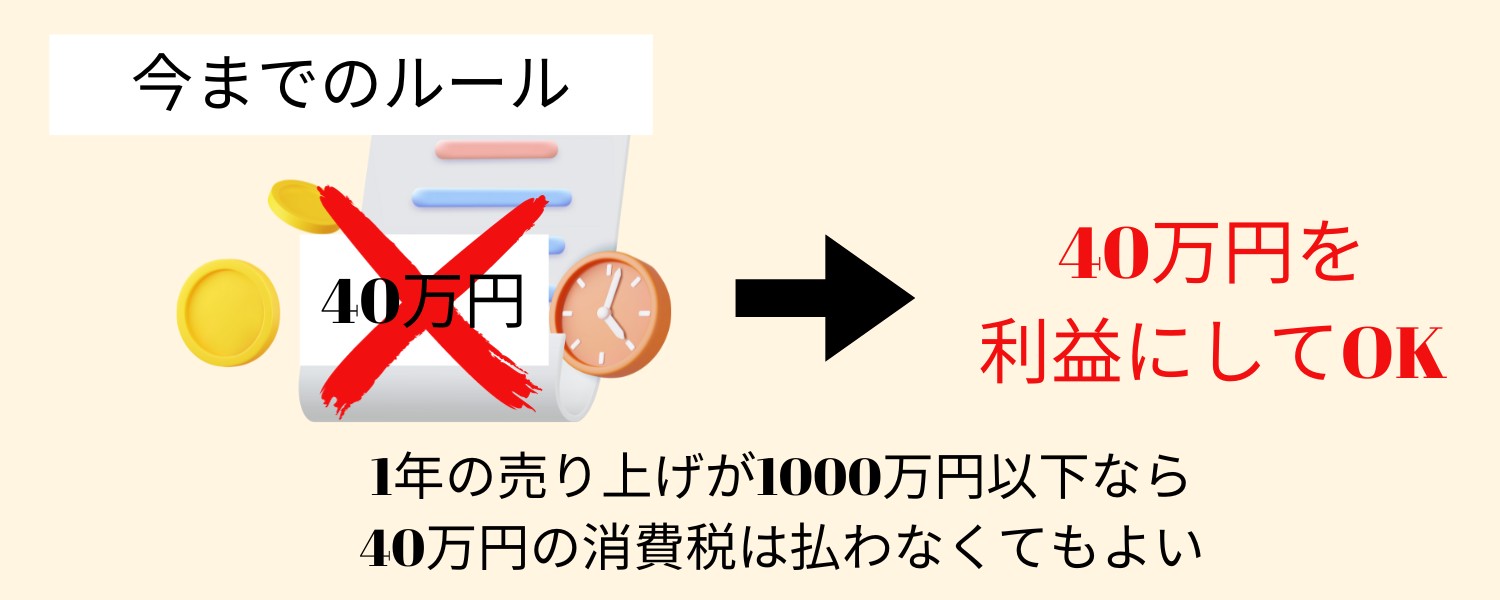

しかし、

「売上が1000万未満の場合は、この40万円の消費税を納めなくてもよい」というのが今までのルールです。

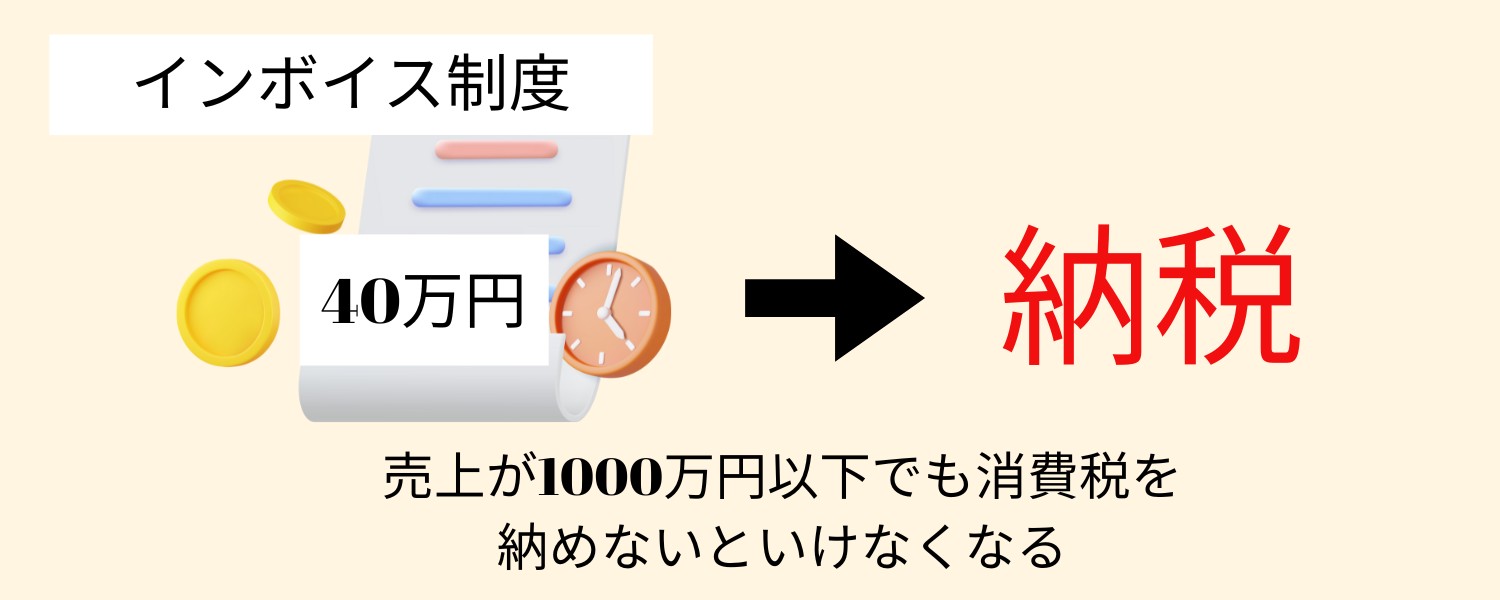

インボイス制度とは

簡単に言うと、売上が1000万以下だったら納めなくてよかった消費税を、納めなくてはいけなくなるのがインボイス制度です。

じゃあ、インボイス制度は登録したら損じゃないか

となるわけですが、インボイス登録をしないと、取引先であるマサキ工業が損をしてしまいます。

取引先(マサキ工業)

仮にマサキ工業の売り上げが以下だったとします。

| 売上 | 1億1千万 |

| 経費 | 6600万 |

そうすると、以下のように、マサキ工業が納める消費税は400万円となります。

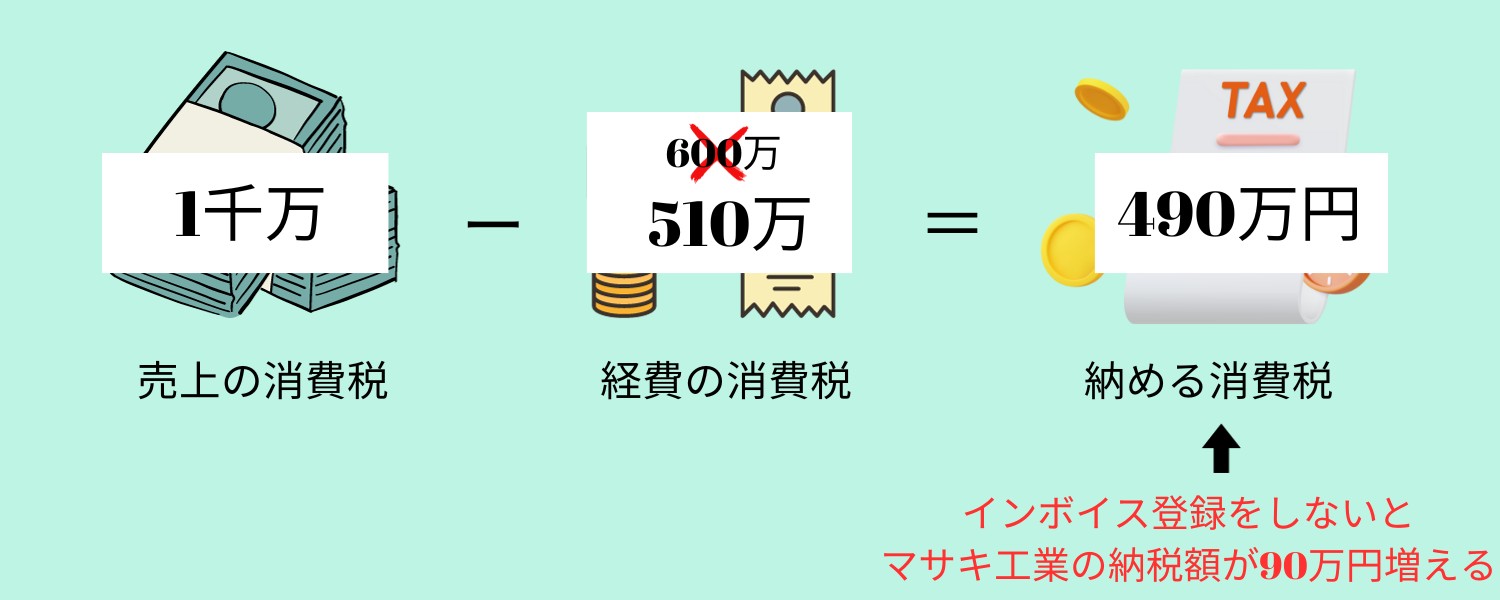

このマサ工業の「経費の消費税」のうち90万円は梅岡さんに払った消費税が含まれています。

しかし、インボイス制度が導入されると、マサキ工業はインボイス登録をしていない事業者へ払った消費税は、売り上げの消費税から引けなくなります⇩

そうなると、マサキ工業の納税額は梅岡さんに払った消費税の90万円分増えてしまいます。

取引先に迷惑がかかるので、インボイス登録をしなければならないということです。

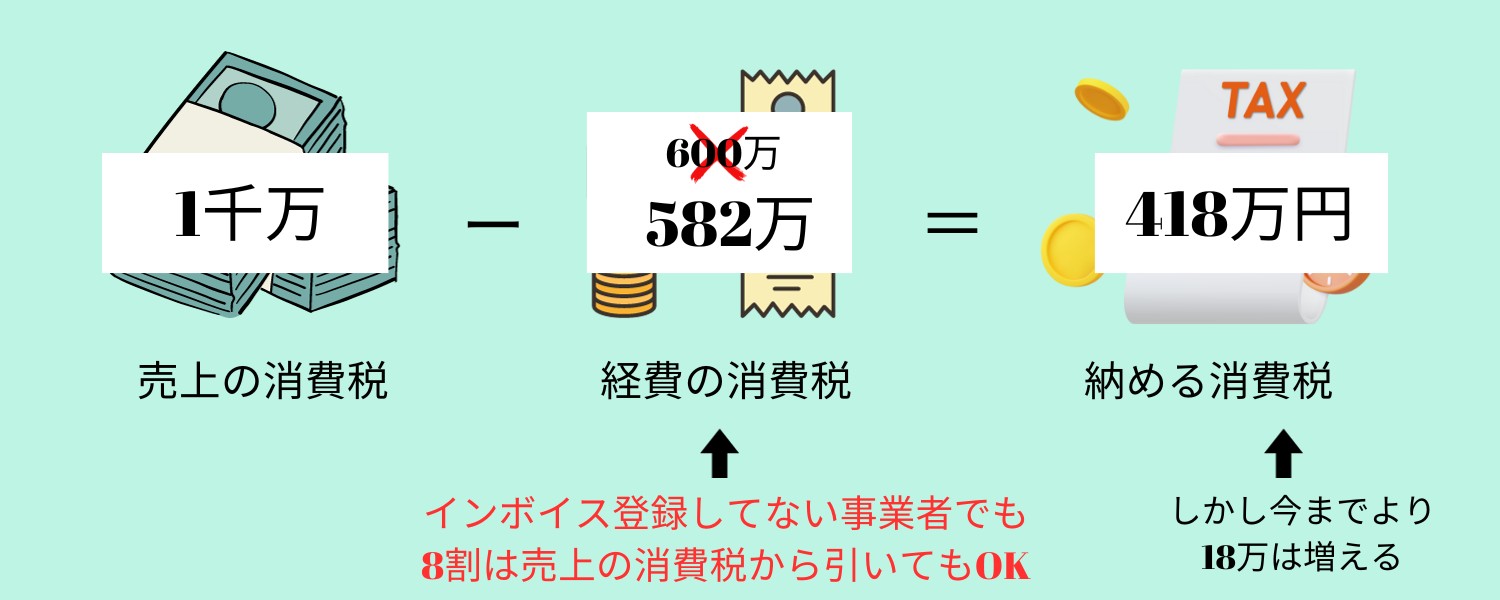

しかし、いきなりインボイスを導入すると多くの事業者からの反感を買うため、政府は経過措置を作っています。

それは、2026年10月まで(あと3年)はインボイス登録をしていない事業者へ払った消費税でも、8割は認めるというものです。

※ちなみに2026年から3年間は5割になる。

つまり、

90万円の8割=82万までは相手がインボイスを登録していなくてもOK。ということです。

それでも、今までより年間2%分の消費税負担(上の図でいうと18万円分)が増えるので、ここはマサキ工業と話し合いが必要です。

インボイス登録のメリットデメリット

| メリット | デメリット |

|---|---|

| 取引先に負担がかからない。 | 複雑な事務処理をしなければならない インボイスの登録申請をしなければならない 消費税を納税しなければならない |

これからの行動は2つ

①取引先(マサキ工業)にインボイス登録をしない旨を伝える。

→OKをもらえれば今までどうり何もしなくてもよい(2026年10月まで)しかし、それに見合う働きをする努力は今まで以上に必要です。

②取引先にインボイス登録をしてほしいと言われた場合

→18万円分値引きをするので、そのままの取引をしてほしいことを伝える(2026年10月まで)。こうなると梅岡さんの収入が18万円分減りますが、マサキ工業の負担はゼロとなります。

しかし、2026年10月を迎えると、経費の消費税で認められるのが5割までとなるので、改めて検討が必要です。

この内容は復習しやすいように⇩税理士の方の話に合わせています。

復習で何度か見ると理解できます。